Что такое дивергенция Форекс? Дивергенция и конвергенция: теория и практика применения

Если на индикаторе заметна медвежья дивергенция в виде ниспадающего тренда, то, используя эту стратегию, можно открывать сделку «Sell». Расширенная дивергенция похожа на обычную дивергенцию, однако в этом случае график дивергенция на форекс движения цены вырисовывает фигуру, очень похожую на двойную вершину или двойное дно. Вместо того чтобы поменять направление на противоположное и вместо того, чтобы сформировать фигуру консолидации, рынок продолжит движение в том же направлении. Давайте рассмотрим способ торговли по дивергенции в сочетании с сигналами прайс экшен.

Как найти дивергенции на Форекс

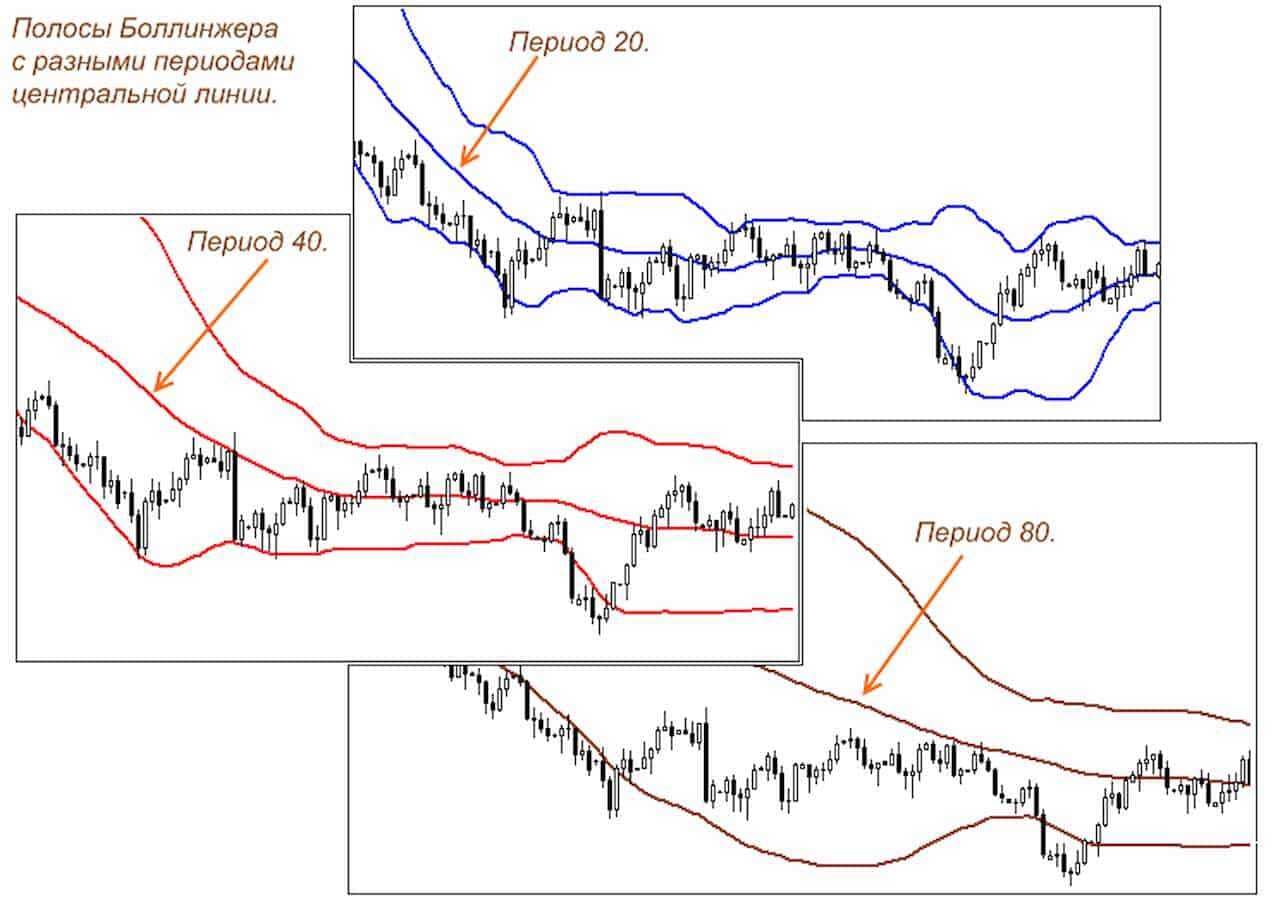

Сигналы дивергенции являются базисом и входят в состав самой торговой стратегии, либо являются часть фильтра, проверяющего сигналы на достоверность. Знание и умение работать с сигналами дивергенции сложно переоценить. Эти навыки помогают трейдеру, как минимум избежать крупных ошибок и сохранить свой депозит. Так как цена в верхней зоне Боллинджера, выше своей скользящей, тренд считаем бычьим. На основании этого делаем вывод, что перед нами обычная медвежья дивергенция. В качестве трендового индикатора будет использоваться уже знакомый нам Bollinger Bands.

Cтратегия дивергенции RSI простым языком

Например, если цена актива устанавливает новый минимум, но RSI начинает двигаться вверх, это может указывать на возможный разворот в сторону бычьего тренда. Выше показан пример ложного расхождения максимумов цены и гистограммы MACD. После дивергенции цена действительно начинает движение вниз и даже скользящая MACD ушла в отрицательную зону. Однако, цене не удалось закрепиться ниже полос Боллинджера, что говорит об отсутствии тренда и продолжении консолидации. Максимальное сужение полос наблюдается в зоне красного круга, где происходит выход цены в противоположную зону.

Тройная дивергенция на Форекс — примеры

Дивергенция — хороший опережающий сигнал, который поможет вовремя зафиксировать прибыль до разворота цены, или же не пропустить выгодный вход в рынок при формировании нового тренда. Индикатор НЕ ВЫРИСОВЫВАЕТ двойного дна, аналогичного графику движения рынка. Взаимосвязь между графиком цены и индикатором будет казаться довольно неординарной… расширенной. Индикатор НЕ ВЫРИСОВЫВАЕТ двойной вершины, аналогичной графику движения рынка. Такая конфигурация явно показывает возрастание интереса трейдеров к торговле во время падения цен актива и служит сильным сигналом развития господствующей тенденции. Опытные трейдеры и аналитики советуют рассматривать возможности для продаж или наращивания коротких позиций.

Индикатор дивергенции Bollinger Bands

- Такая дивергенция — сигнал для открытия длинных позиций, так как цена продолжит движение вверх.

- Такое разногласие возникает тогда, когда рынок ослабевает, и индикатору недостаточно импульса для преодоления своего предыдущего максимума или минимума соответственно.

- Скрытая дивергенция имеет место, когда цена делает более высокий минимум, но осциллятор показывает при этом более низкий минимум.

- Однако даже в этом случае говорить можно только о вероятности разворота и открытие позиции требует подтверждения.

В случае с обратным дивером, стоп устанавливается в удалении от наибольшего экстремума, который входит в конструкцию самой дивергенции. Заходите в терминал и без регистрации, в пару кликов найдите дивергенцию и постройте свой личный торговый план. По аналогии с прошлым примером, стоп-лосс устанавливаем чуть ниже последнего локального минимума. Разобравшись с принципами анализа дивергенций, разберемся с их видами. На самом деле их всего три, это обычные (они же классические или нормальные), скрытые и расширенные (они же обратные).

Что такое дивергенция и конвергенция в трейдинге? Разбираемся в дивергенциях, конвергенциях и скрытых дивергенциях

Понятие дивергенция (divergence) — это в узком смысле расхождение, отклонение или смена направления. На ценовом графике EURUSD видны все более высокие максимумы, а в окне индикатора RSI — все более низкие максимумы. Следовательно, можно сделать вывод о наличии классической медвежьей дивергенции и последующем развороте цены вниз. Когда в индикаторе RSI (Relative Strength Index) наблюдается дивергенция, это может указывать на возможный разворот тренда. Обычная дивергенция в RSI возникает, если цена актива устанавливает новый экстремум, но индикатор RSI не подтверждает это своим движением в том же направлении.

Термин «бычья» относится к направлению графика цены, в котором пойдет рынок после дивергенции. Таким образом, расширенная дивергенция сигнализирует о дальнейшем продолжении текущего тренда. Чтобы выявить медвежью дивергенцию, нам необходимо смотреть на пики графика цены и индикатора. Первый должен формировать более высокий, а второй – более низкий максимум (в таблице пример справа). Медвежий классический дивер является сигналом скорого разворота бычьего тренда и открывает возможность входа в рынок с короткой позицией. Для того чтобы выявить скрытую медвежью дивергенцию, мы должны смотреть на максимумы, или пики, графика цены и индикатора.

Медвежья дивергенция данного класса формируется тогда, когда рынок формирует новый максимум, а на самом осцилляторе наблюдается противоположная картина. В целом, расширенная дивергенция очень похода на классическую, но имеются свои некоторые отличия. При этом, ее появление указывает нам, что потенциально можно рассчитывать на глубокую коррекцию или полный разворот текущего тренда. Кроме того, в интернете можно встретить много пользовательских индикаторов, которые автоматически будут указывать трейдеру на появление дивергенции, облегчая тем самым жизнь. На скриншоте мы видим два примера дивергенции с использованием индикатора MACD на часовом таймфрейме валютной пары EUR/USD.

Другим риском является недостаточная квалификация трейдера, который может неправильно интерпретировать сигнал дивергенции. Таким образом, при использовании дивергенции в трейдинге важно учитывать тип рынка и таймфрейм, чтобы получить наиболее точные сигналы. На рынке фьючерсов, таких как фьючерсы на золото или нефть, дивергенция может быть более эффективна на более коротких таймфреймах, таких как 15-минутные или 30-минутные графики. Это связано с тем, что на этих рынках цены могут быстро изменяться, и более короткие таймфреймы могут обеспечивать более точные сигналы. В данной статье мы рассмотрим основы технического анализа и дивергенции, различные типы дивергенции, применение дивергенции в трейдинге и специальные темы. Также рассмотрим примеры использования дивергенции на реальных рынках и оценим риски и ограничения ее использования.

Обратная дивергенция может быть использована для того, чтобы определить, когда следует закрыть длинную позицию или открыть короткую. Самой распространенной считается классическая дивергенция, которая служит признаком смены тренда. Расширенная дивергенция относится так же к сигналу продолжения тренда, но используется трейдерами не так часто, хотя является достаточно мощным сигналом. Кроме того, выделяют бычью (Buy) и медвежью (Sell) дивергенцию. Для примера я взял бычью дивергенцию на валютной паре EURGBP.

Правила их использования подробно описаны в книгах по теханализу и руководствах по индикаторам. А при появлении классической бычьей дивергенции стоит искать точки входа на покупку. На приведенном изображении видно как сходятся цена и показатель индикатора RSI, кроме того показатель индикатора находится в зоне перепроданности ниже отметки 30%. Также, видно, что цена отскочила от уровня 1,1300 и закрепилась над трендовой линией. В совокупности данные условия сигнализируют о прекрасной точке для входа на покупки.

По большому счету вся методология классического тех анализа сводится именно к решению этой задачи. Наверное, вы сейчас находитесь в небольшом недоумении и не понимаете, к чему я все это веду. Дело в том, что сегодняшнюю свою статью я решил посвятить обзору таких методов как дивергенция и конвергенция, являющихся одними из важнейших рабочих инструментов всех трейдеров. После освоения этих понятий, ваша деятельность на фондовом рынке выйдет на новый, более высокий, уровень. Если ценовые минимумы растут, а впадины индикатора углубляются, значит, образовалась скрытая конвергенция и на рынке скоро установится мощная восходящая тенденция. Дивергенция и конвергенция в торговле на финансовых рынках – это расхождение между показаниями индикатора и цены на графике.

Например, цена актива может долгое время стремиться вверх, но кривая осциллятора при этом двигаться в сторону зоны перепроданности. Обратная дивергенция возникает, когда индикатор и ценовой график движутся в противоположных направлениях. Например, цены на графике растут, а индикатор показывает, что рынок перекуплен и скоро наступит переломный момент.

Классический технический анализ говорит нам о том, что тенденция существует, когда цена делает более высокие максимумы. Трейдер, который опирается только на максимумы и минимумы для своего анализа цены, часто пропускает важные подсказки и не в полной мере понимает динамику рынка. Несмотря на то, что на первый взгляд (более высокие максимумы и более высокие минимумы) тенденция может казаться «здоровой», она может потерять импульс в любое время. Дивергенция формируется на графике, когда цена делает более высокий максимум, а индикатор который вы используете делает более низкий максимум. Феномен дивергенции можно заметить в тот момент, когда рынок на графике находится в максимальной точке, а движущийся за ним осциллятор, наоборот, демонстрирует минимум. Это является предпосылкой того, что в кратчайшие сроки будет осуществлена коррекция цены или будет возможен разворот рынка.

Обычно под дивергенцией определяется ситуация, когда, например, рынок достиг каких-то новых уровней, но при этом индикатор не может дотянуться до своих предыдущих значений. Или возможна обратная ситуация, когда рынок опустился ниже какого-то уровня, на котором останавливался ранее, в то время как индикатор не может достичь своего предыдущего значения. Такая ситуация указывает на то, что последнее движение рынка не надежно и не поддерживается большим количеством участников. Итак, почти всегда после такого рывка рынка следует либо разворот, или уход в флэт, или это может быть краткосрочной остановкой с последующим продолжением тренда.

Оптимальное использование дивергенции — по максимальным и минимальным значениям цены. Осциллятор прямо указывает на то, что моментум меняется и хотя цена продолжает обновлять уровни — это ненадолго. Чтобы избежать торговых входов, которые не ведут никуда, я настоятельно рекомендую добавление скользящего среднего значения с 20-м периодам к Вашему графику. Когда вы видите дивергенцию, вы должны открыть сделку тогда, когда цена ломает скользящее среднее.

Форекс обучение в школе Бориса Купера, переходите по ссылке и узнаете больше — https://boriscooper.org/.